Transizione 5.0: contatore delle risorse ancora disponibili

RISORSE A DISPOSIZIONE: € 6.237 mln

RISORSE PRENOTATE: € 1.408 mln

RISORSE ANCORA DISPONIBILI: € 4.828 mln

Domande e risposte

A | Soggetti beneficiari

A.1 | Nella 5.0 possono rientrare anche i condomini? Attraverso il risparmio energetico su riscaldamento?

No, il beneficio è rivolto esclusivamente a tutte le imprese residenti nel territorio dello Stato e alle stabili organizzazioni nel territorio dello Stato di soggetti non residenti, indipendentemente dalla forma giuridica, dal settore economico di appartenenza, dalla dimensione e dal regime fiscale di determinazione del reddito dell’impresa.

A.2 | Ho un cliente (panificio) che vuole realizzare un impianto fotovoltaico per la riduzione dei consumi. Può farlo?

Per accedere ai vantaggi 5.0 deve comunque realizzarsi un acquisto di un bene 4.0 dal quale deve generarsi una riduzione dei consumi energetici.

A.3 | L'incentivo vale anche per gli edifici del settore terziario? Ovvero si parla solo di clienti industriali e quindi ci deve essere per forza un processo produttivo?

Non vi è preclusione sul settore economico di appartenenza, i requisiti di accesso sono relativi alla realizzazione di progetti di innovazione da cui consegue una riduzione dei consumi energetici.

A.4 | Possono partecipare anche imprese che non hanno reali processi produttivi?

Sì, non vi è preclusione sul settore economico di appartenenza, i requisiti di accesso sono relativi alla realizzazione di progetti di innovazione da cui consegue una riduzione dei consumi energetici.

A.5 | Un'azienda di nuova apertura può accedervi ? Non avendo bollette si può fare un calcolo sulla base di probabili consumi?

Possono accedere al beneficio anche imprese di nuova costituzione, ovvero imprese attive da meno di sei mesi dalla data di avvio del progetto di innovazione ovvero quelle che hanno variato sostanzialmente i prodotti e servizi resi da meno di sei mesi dalla data di avvio del progetto di innovazione.

A.6 | Questa agevolazione vale per proprietari di capannoni senza dipendenti che affittano agli inquilini il bene?

Il beneficio è rivolto alle imprese che effettuano investimenti tali da generare una riduzione dei consumi energetici.

B | Fotovoltaico

B.1 | Nel 5.0 si può fare anche estensione di un impianto fotovoltaico già esistente?

Sì, il carattere innovativo dell’intervento è ammissibile anche per modifiche intervenute, unitamente all’acquisto di un bene 4.0, dal quale deve generarsi una riduzione dei consumi energetici.

B.2 | Quanti tipi di moduli fotovoltaici (marche, modelli) sono ad oggi prodotti nella comunità europea e rispondono ai requisiti di efficienza di cui alla normativa?

Per i prodotti fotovoltaici contattare [email protected]

B.3 | Installando un impianto fotovoltaico, con un credito d'imposta pari al 45%, è possibile partecipare a una CER come produttore di energia. Tuttavia, il contributo incentivante di €138,5 viene interamente percepito dalla CER o subisce una decurtazione?

Gli interventi ammessi, relativamente ai beni FER riguardano unicamente l’autoproduzione di energia elettrica destinata all’autoconsumo. Di conseguenza l’acquisto di un impianto fotovoltaico con la finalità di cedere parte dell’energia prodotta non è ammesso.

B.4 | Come bene strumentale potrebbe anche valere la parte smart grid del fotovoltaico tipo le batterie?

Il bene strumentale 4.0 deve necessariamente rientrare all’interno degli allegati A e B della Legge n.232 del 2016.

B.5 | Nel caso di realizzazione di un impianto FV su immobile riqualificato la COMUNICAZIONE EX ANTE è caratterizzata da un CERTIFICATO APE?

No, il possesso di un certificato APE non è rilevante. Occorre in tutti casi produrre una certificazione ex ante, sulla base di apposito modello previsto dal GSE ed elaborata dai soggetti abilitati, da trasmettere all’interno della prima comunicazione al GSE.

B.6 | Se stringatura celle, assemblaggio e test sono svolti in Europa il modulo viene considerato "made in Europe" anche se tutti i componenti della Bill of Material sono extra europei?

Si, disponendo di adeguata dichiarazione del produttore e certificazioni rilevanti previsti.

B.7 | Dove si trova la lista dei moduli UE Enea?

Il registro è rinvenibile al seguente link: https://webapps.enea.it/rfvp.nsf/

B.8 | Tra gli investimenti per l’autoproduzione da fonti rinnovabili rientrano anche gli impianti fotovoltaici?

Per gli impianti fotovoltaici, l’incentivo è limitato ai soli impianti con moduli fotovoltaici iscritti al registro dei Moduli Fotovoltaici di cui al portale ENEA. Solo i moduli aventi i requisiti di carattere territoriale e qualitativo di cui alle lettere a), b) e c) dell’art.12, comma 1, decreto-legge n.181/2023, convertito con modificazioni dalla Legge 2 febbraio 2024 n. 11, sono registrabili ai fini di accesso all’incentivo.

Qualora l’impresa abbia effettuato investimenti in impianti con moduli fotovoltaici, avvalendosi, nelle more della formazione del registro sopra citato, di un’autodichiarazione del produttore, dovrà successivamente verificarne l’avvenuta iscrizione.

Le maggiorazioni previste per i moduli fotovoltaici dalla Legge di Bilancio 2025 sono le seguenti:

– 30% per moduli tipologia a)

– 40% per moduli tipologia b)

– 50% per moduli tipologia c)

B.9 | Come viene determinato il fabbisogno energetico della struttura produttiva nel caso in cui sia già presente un impianto fotovoltaico?

Nel calcolo del fabbisogno energetico della struttura produttiva dovrà essere considerato il saldo netto dell’energia autoprodotta dall’impianto fotovoltaico preesistente, dato dalla differenza tra il totale dell’energia autoprodotta e l’energia autoprodotta e non utilizzata.

Con riferimento all’algoritmo di calcolo del fabbisogno energetico della struttura produttiva presente nell’Allegato 1 al “DM Transizione 5.0”, per energia elettrica effettivamente prelevata dalla rete di distribuzione si intende la somma dell’energia elettrica prelevata dalla rete di distribuzione e dell’energia elettrica autoprodotta e autoconsumata (vale a dire al netto dell’energia non autoconsumata e quindi immessa nella rete di distribuzione).

Inoltre, la potenza massima installabile, determinata secondo i citati criteri, dovrà essere ridotta del valore della potenza degli impianti di autoproduzione preesistenti.

In fase di presentazione della domanda di accesso al Piano Transizione 5.0, la preesistenza presso la struttura produttiva di impianti per l’autoproduzione di energia a fonti rinnovabili e sistemi di accumulo, comporta l’obbligo in capo al richiedente di dichiarazione, sulla Piattaforma informatica del GSE, di tale circostanza con specificazione della data di installazione dell’ultimo impianto.

Fonte: Mimit

B.10 | È agevolabile l’investimento in un impianto per lo stoccaggio dell’energia prodotta da un impianto fotovoltaico preesistente?

No. Come definito all’art. 7 del DM “Transizione 5.0” e precisato a pag. 44 della Circolare Operativa, le spese di acquisto e installazione di sistemi di accumulo di energia elettrica sono agevolabili solo in presenza di impianti di autoproduzione realizzati ex novo e non preesistenti e fino a un limite di spesa ammissibile pari a 900 €/kWh, adeguatamente documentate e rendicontabili.

Fonte: Mimit

B.11 | Nelle more della formazione del registro delle tecnologie per il fotovoltaico di cui all’articolo 12 del decreto-legge 9 dicembre 2023, n. 181, così come modificato dall'art. 1, comma 6 del decreto-legge 113/2024, come è possibile soddisfare i requisiti richiesti per i moduli fotovoltaici ai fini dell’ammissibilità all’agevolazione?

Dal 13 novembre 2024 il portale ENEA per la tenuta del Registro dei Moduli Fotovoltaici è aperto, perciò i produttori sono tenuti a registrare i moduli di cui alle lettere a, b e c del decreto-legge 9 dicembre 2023, n.181.

B.12 | Tra gli impianti per la produzione di energia termica utilizzata esclusivamente come calore di processo, con elettrificazione dei consumi termici, rientrano gli impianti solari termici?

La produzione di calore tramite un impianto solare termico può essere considerata assimilabile nell’ambito della “elettrificazione degli usi termici” o, più in generale, della decarbonizzazione dei consumi termici.

Anche se tecnicamente non si tratta di “elettrificazione” in senso stretto (poiché l’energia termica proviene direttamente dal sole e non dall’elettricità), rientra comunque negli approcci che utilizzano fonti rinnovabili per sostituire combustibili fossili nella produzione di calore.

Gli impianti basati su tale tecnologia risultano pertanto ammissibili all’incentivo, a condizione che il calore prodotto sia interamente destinato al processo produttivo.

Sono in corso di definizione i parametri per il calcolo del costo massimo ammissibile per gli impianti di produzione di energia termica di tale tipologia.

Fonte: Mimit

C| Interventi ammessi

C.1 | Recuperatori di calore e pompe di calore rientrano nei beni strumentali?

Non sono ammessi come beni strumentali 4.0 trainanti, ma possono rientrare come beni FER purchè strumentali al processo produttivo.

C.2 | Per consumi energetici si intendono anche consumi termici oltre che elettrici?

Occorre distinguere tra il caso in cui si prenda in considerazione il singolo processo interessato oppure l’intera struttura produttiva. Nel primo caso rileva il vettore interessato dal processo specifico, nel secondo caso bisognerà tener conto di tutta l’energia derivante dai combustibili e dai vettori energetici utilizzati, comprensiva anche di quella eventualmente prodotta nel sito da fonti rinnovabili.

C.3 | Tra i beni materiali rientrano un intervento di solo sistema di accumulo ibridi (idrogeno) quindi non fotovoltaico essendo già esistente garantendo chiaramente la riduzione dei consumi previsti?

No, in quanto il sistema di accumulo non rientra tra i beni 4.0 previsti dagli Allegati A e B della Legge n. 232 del 2016.

C.4 | Se per lo stesso bene materiale il cliente otterrà un contributo a fondo perduto si può comunque chiedere il credito imposta Transizione 5.0 in aggiunta senza superare il 100% del valore del bene?

Il credito d’imposta è cumulabile con altre agevolazioni finanziate con risorse nazionali che abbiano ad oggetto i medesimi costi, a condizione che tale cumulo, tenuto conto anche delle disposizioni di cui all’articolo 10, comma 4, non porti al superamento del costo sostenuto.

C.5 | Il sistema di monitoraggio e gestione di un impianto fotovoltaico può essere considerato bene 4.0?

No, non è ammesso.

C.6 | "La producibilità attesa degli impianti di autoproduzione installati potrà al massimo eccedere il 5% del fabbisogno energetico della struttura produttiva". Significa che la producibilità non può superare il 5% o che deve superarlo?

La producibilità massima attesa non può eccedere il 105% del fabbisogno energetico della struttura produttiva.

C.7 | Nel caso in cui un azienda abbia già usufruito dei crediti 4.0 nel periodo ante 01/01/2024, può comunque accedervi, acquistando altri beni strumentali?

Sì, può accedervi a condizione che i progetti di innovazione siano avviati dal 1° gennaio 2024 e completati entro il 31 dicembre 2025

C.8 | Un'azienda dunque non può fare solo il fotovoltaico?

L’intervento trainante obbligatorio è relativo ai beni materiali e immateriali rientranti nel 4.0, il fotovoltaico rientra negli interventi facoltativi trainati.

C.9 | Tra i beni 4.0 gruppo C è compreso il monitoraggio di consumo interno all’impianto (contatori sulle macchine gestite da un software)?

Si, la normativa ammette come trainanti software o sistemi per l’intelligenza degli impianti che garantiscono il monitoraggio continuo e la visualizzazione dei consumi energetici e dell’energia autoprodotta.

C.10 | Si può ricevere il contributo se si installa solo il sistema di accumulo associato al macchinario?

La norma prevede agevolabili “gli impianti per lo stoccaggio dell’energia prodotta”; si può quindi dedurre che impianti di storage per la sola finalità di alimentazione di macchinari non sia agevolabile.

C.11 | È possibile fare solo elementi trainanti per avere il 5.0 e accedere ad altre agevolazioni per impianto fotovoltaico qualora i pannelli non abbiano i requisiti del 5.0?

Gli interventi trainanti sono obbligatori ai fini di accedere al Piano Transizione 5.0. Essi sono indipendenti rispetto a investimenti in Beni materiali per la produzione e autoconsumo di energia da fonti rinnovabili (tra cui il fotovoltaico).

C.12 | Per progetti già avviati in termini di spesa di acquisto nel 2024 è possibile comunque accedere alla transizione 5.0 per una parte degli impianti (esempio acquisti di soli inverter)?

Gli interventi ammessi sono progetti avviati dal 1 gennaio 2024, pertanto è possibile accedere anche per una parte degli impianti, a condizione che si tratti di interventi innovativi.

C.13 | Un impianto di climatizzazione può essere considerato trainante? Se no come posso inserire ristoranti bar ecc.. nel 5.0?

È necessario vedere se si rientra nelle fattispecie degli allegati A e B della legge 232/2016 (Piano Transizione 4.0) ed apportare un risparmio energetico come da tabelle predisposte.

C.14 | I sistemi di monitoraggio dell'impianto fotovoltaico rientrano tra gli strumenti/ dispositivi intelligenti richiesti dal progetto?

Sì, rientrano a patto che esista un intervento trainante che porti al risparmio energetico.

C.15 | Quali soluzioni offre VP Solar come fornitore?

VP Solar ai fini del beneficio del Piano Transizione 5.0 offre i seguenti prodotti: Moduli fotovoltaici EU, inverter di taglia media-grande, sistemi di storage C&I, sistemi C&I di condizionamento, struttura di montaggio per coperture industriali.

C.16 | È ammesso il solo acquisto di un sistema di controllo dei consumi energetici (rientrante nel 4.0) inteso come intervento trainante e l'installazione di un impianto fotovoltaico per accedere alla detrazione 5.0?

Deve essere comprovato il risparmio energetico nei valori previsti, poi l’impianto fotovoltaico potrà essere compreso nell’intervento come “trainato”.

C.17 | L'intervento e la pratica 4.0 deve essere terminata per poi effettuare un progetto 5.0 o possono essere in concomitanza?

Ai fini di accedere al beneficio di cui al Piano Transizione 5.0 non è necessario che vi sia precedente conclusione di riconoscimento di riconducibilità al Piano Transizione 4.0.

C.18 | Quale punto della norma definisce trainato l'investimento in impianti FER?

Il comma 5 dell’art. 38 (avente ad oggetto il Piano Transizione 5.0) del decreto legge 19/2024 dispone che “nell’ambito dei progetti di innovazione che conseguono una riduzione dei consumi energetici nelle misure e alle condizioni di cui al comma 4 (beni di cui al Piano Transizione 4.0), sono inoltre agevolabili” gli investimenti in beni FER e in spese per formazione.

C.19 | I mezzi elettrici possono essere considerati beni materiali 4.0?

È necessario vedere se si rientra nelle fattispecie degli allegati A e B della legge 232/2016 (Piano Transizione 4.0).

C.20 | Il 5.0 è cumulabile con i benefici del bando Agrisolare?

Il beneficio è cumulabile con altre agevolazioni finanziate con risorse nazionali che abbiano ad oggetto i medesimi costi, a condizione che tale cumulo non porti al superamento del costo sostenuto.

C.21 | Dove è possibile verificare il discorso cumuli, su quale norma?

Il cumulo viene disciplinato dal comma 18 dell’art. 38.

C.22 | Tutte le FER sono ammissibili al bando oppure ci sono delle esclusioni?

Le FER ammissibili sono indicate nel decreto del Mimit.

C.23 | Quali sono gli investimenti agevolabili nell’ambito del piano Transizione 5.0 e quali condizioni devono possedere?

Sono agevolabili con la misura Transizione 5.0 i progetti di innovazione avviati dal 1° gennaio 2024 e completati entro il 31 dicembre 2025 aventi ad oggetto investimenti, tramite i quali è conseguita complessivamente una riduzione dei consumi energetici della struttura produttiva localizzata nel territorio nazionale, cui si riferisce il progetto di innovazione, non inferiore al 3 per cento o, in alternativa, una riduzione dei consumi energetici dei processi interessati dall’investimento non inferiore al 5 per cento, effettuati in:

- beni materiali nuovi, strumentali all’esercizio d’impresa di cui all’allegato A alla legge 11 dicembre 2016, n. 232, interconnessi al sistema aziendale di gestione della produzione o alla rete di fornitura e caratterizzati dagli ulteriori requisiti previsti dal citato allegato (c.d. “5+2 requisiti” laddove richiesti ovvero il requisito dell’interconnessione);

- beni immateriali nuovi, strumentali all’esercizio d’impresa di cui all’allegato B alla legge 11 dicembre 2016, n. 232, inclusi i software relativi alla gestione di impresa se acquistati nell’ambito del medesimo progetto di innovazione che comprende investimenti in sistemi, piattaforme o applicazioni per l’intelligenza degli impianti che garantiscono il monitoraggio continuo e la visualizzazione dei consumi energetici e dell’energia autoprodotta e autoconsumata, o introducono meccanismi di efficienza energetica, attraverso la raccolta e l’elaborazione dei dati anche provenienti dalla sensoristica IoT di campo (“Energy Dashboarding”).

Sono, inoltre, agevolabili:

- Gli investimenti in beni materiali nuovi strumentali all’esercizio d’impresa finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo, anche a distanza, a eccezione delle biomasse e ricompresi gli impianti per lo stoccaggio dell’energia prodotta;

- Le spese per attività di formazione, finalizzate all’acquisizione o al consolidamento delle competenze nelle tecnologie rilevanti per la realizzazione del processo di trasformazione digitale ed energetica delle imprese, purché coerenti con il progetto di innovazione, nel limite del 10% dell’importo degli investimenti materiali e immateriali e dei beni finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo, in ogni caso, entro il limite di 300 mila €.

Ai fini dell’individuazione degli investimenti agevolabili, permangono per la misura transizione 5.0. le medesime esclusioni dell’agevolazione transizione 4.0, disciplinate dalla legge n. 178 del 30 dicembre 2020 all’articolo 1, comma 1053, secondo cui non risultano ammissibili:- veicoli ex art. 164, comma 1 del Tuir;

- beni con aliquota di ammortamento inferiore a 6,5% ex D.M. 31.12.1988;

- fabbricati e costruzioni;

- beni di cui all’Allegato 3 alla legge 208/2015;

- beni gratuitamente devolvibili delle imprese operanti in concessione e a tariffa nei settori dell’energia, dell’acqua, dei trasporti, delle infrastrutture, dei trasporti, delle infrastrutture, delle poste, delle telecomunicazioni, della raccolta e della depurazione delle acque di scarico e della raccolta e smaltimento rifiuti se, ai sensi dell’art 5, comma 2, del DM “Transizione 5.0”:

- l’effettuazione degli investimenti costituisce un adempimento degli obblighi assunti nei confronti dell’ente pubblico concedente;

- sono previsti meccanismi, incluso l’adeguamento del corrispettivo del servizio fornito, comunque denominato, o la contribuzione del soggetto concedente, che sterilizzano il rischio economico dell’investimento nei beni strumentali nuovi.

Non sono in nessun caso agevolabili nell’ambito del Piano gli interventi che violino il principio di “non arrecare un danno significativo” all’ambiente (DNSH), come specificato dal comma 6 dell’articolo 38 e dal capitolo 4 della circolare operativa, pubblicata sul sito del Ministero delle Imprese e del Made in Italy.

Fonte: Mimit

C.24 | Quali sono le spese ammissibili per quanto riguarda gli impianti di autoproduzione di energia elettrica da fonte rinnovabile?

Sono ritenute ammissibili le spese riguardanti: -i gruppi di generazione dell’energia elettrica;

- i trasformatori posti a monte dei punti di connessione della rete elettrica, nonché i misuratori dell’energia elettrica funzionali alla produzione di energia elettrica;

- gli impianti per la produzione di energia termica utilizzata esclusivamente come calore di processo e non cedibile a terzi, con elettrificazione dei consumi termici, alimentata tramite energia elettrica rinnovabile autoprodotta e autoconsumata ovvero certificata come rinnovabile attraverso un contratto di fornitura di energia rinnovabile ai sensi della Delibera ARERA ARG/elt 104/11;

- i servizi ausiliari di impianto;

- gli impianti per lo stoccaggio/accumulo dell’energia prodotta. Si specifica che, per quanto riguarda i sistemi di accumulo sono ammissibili le spese di acquisto solo nel caso in cui sia realizzato contestualmente ad un impianto a fonti rinnovabili 31 (sia ex novo che in caso di nuova sezione/UP); ne consegue che il sistema di accumulo dovrà essere dimensionato esclusivamente con riferimento alla nuova potenza installata.

Fonte: Mimit

C.25 | Sono previsti degli importi minimi e massimi in relazione alle spese ammissibili in investimenti per l’autoproduzione da fonti rinnovabili?

Non sono presenti degli importi minimi di spesa. Sono previsti, invece, dei limiti sulle agevolazioni concedibili sulla base:

- della producibilità massima attesa non eccedente il 105 per cento del fabbisogno energetico della struttura produttiva, determinato come da formula presente nella Sezione I dell’Allegato 1 al DM “Transizione 5.0” e come ulteriormente chiarito dal paragrafo 3.4 della Circolare Operativa;

- del costo massimo ammissibile per le spese, previsto dal comma 3 dell’art. 7 al Decreto del MiMIT, calcolato in euro/kW secondo i parametri previsti all’Allegato 1 al medesimo Decreto.

Fonte: Mimit

C.26 | Nel calcolo del fabbisogno di energia per il dimensionamento degli impianti di autoproduzione agevolabili in Transizione 5.0, è possibile applicare una "normalizzazione" che tenga conto di variabili e condizioni future?

Sì, il fabbisogno di energia per il dimensionamento degli impianti di autoproduzione, da determinare in base ai consumi dell’esercizio precedente all’avvio del progetto, può essere soggetto a una normalizzazione.

Questo significa che, in presenza di condizioni al contorno o variabili specifiche, è possibile apportare un aggiustamento al fabbisogno energetico previsto per il futuro, a condizione che tali fattori siano opportunamente giustificati e documentati.

La normalizzazione può considerare, ad esempio, variazioni attese nella produzione, espansioni dell’attività, o condizioni esterne che influiscono sul consumo energetico (ad es., modifiche climatiche rilevanti, cambiamenti nei turni di lavoro, ecc.), anche in relazione ai nuovi fabbisogni generati dai beni oggetto di investimento del progetto di innovazione.

È importante che ogni fattore considerato sia supportato da dati e analisi documentati in modo rigoroso, in modo da dimostrare la necessità di un aggiustamento del fabbisogno e, di conseguenza, del dimensionamento dell’impianto.

Questa possibilità di normalizzazione consente di effettuare un dimensionamento più realistico e in linea con le esigenze future, pur rispettando i requisiti della normativa Transizione 5.0.

Fonte: Mimit

C.27 | Con quali incentivi il Piano Transizione 5.0 non è cumulabile?

Il Piano Transizione 5.0 è cumulabile con:

- credito per investimenti nella Zona Economica Speciale (ZES Unica – Mezzogiorno) di cui agli articoli 16 e 16-bis, del decreto-legge 19 settembre 2023, n. 124, convertito, con modificazioni, dalla legge 13 novembre 2023, n. 162;

- credito per investimenti nella Zona Logistica Semplificata (ZLS) di cui all’articolo 13 del 152 decreto-legge 7 maggio 2024, n. 60, convertito, con modificazioni, dalla legge 4 luglio 2024, n. 95,

- altri incentivi, compresi quelli finanziati dai fondi europei.

Il cumulo è ammesso nel rispetto del divieto del doppio finanziamento, per il quale i medesimi costi sostenuti non possono essere coperti da più incentivi, stante l’impossibilità di ottenere un beneficio superiore al costo sostenuto.

La base di calcolo del credito d’imposta deve essere assunta al netto degli altri incentivi a qualunque titolo ricevuti per le stesse spese ammissibili.

Fonte: Mimit

C.28 | È possibile cumulare il credito d’imposta con altre agevolazioni previste nell’ambito dei programmi e strumenti finanziati con risorse dell’Unione europea?

Sì è possibile, purché un’agevolazione non copra i medesimi costi.

Fonte: Mimit

C.29 | Gli impianti per l'autoproduzione di energia destinata ad autoconsumo possono accedere ai benefici previsti dal Decreto CACER e dal Testo integrato delle disposizioni dell’Autorità di Regolazione per Energia Reti e Ambiente per la regolazione?

Viene sancita l’ammissione del cumulo dell’incentivo di cui al Piano Transizione 5.0, con i benefici di cui al Decreto 7 dicembre 2023, n. 414 (c.d. Decreto CACER) e al Testo integrato delle disposizioni dell’Autorità di Regolazione per Energia Reti e Ambiente per la regolazione dell’autoconsumo diffuso (TIAD) in presenza di impianti di autoproduzione da fonti rinnovabili per autoconsumo nel rispetto di specifici requisiti di localizzazione, titolarità e connessione alla rete. Specificamente per il Decreto CACER, è ottenibile una tariffa incentivante in presenza di impianto con potenza non superiore a 1 MW, per il TIAD, un contributo per la valorizzazione dell’energia elettrica autoconsumata, senza limiti di potenza.

Fonte: Mimit

D| Risparmio energetico

D.1 | La certificazione ex post deve attestare anche il risparmio effettivo? Se sì, con quale modalità? Sono necessari dei monitoraggi dei consumi/risparmi?

All’interno della certificazione se occorre attestare di aver ottenuto, all’interno della struttura produttiva ovvero del processo interessato oggetto del progetto di innovazione, i livelli di efficienza energetica asseverati nella certificazione ex ante. All’interno della Circolare Operativa sono specificate le modalità di calcolo del risparmio energetico.

D.2 | I Software che rientrano nel 5.0. come fanno a generare un risparmio energetico?

I software rientranti nei beni immateriali nuovi strumentali all’esercizio d’impresa devono essere compresi in sistemi, piattaforme o applicazioni per l’intelligenza degli impianti che garantiscono il monitoraggio continuo e la visualizzazione dei consumi energetici e dell’energia autoprodotta e autoconsumata, o introducono meccanismi di efficienza energetica, attraverso la raccolta e l’elaborazione dei dati anche provenienti dalla sensoristica IoT di campo.

D.3 | Viene previsto un "contatore" in tempo reale come è stato per il recente REN (Reddito Energetico Nazionale)?

Contatore in tempo reale disponibile in Home page del sito www.vpsolar.com

D.4 | Il raggiungimento del risparmio energetico deve essere fatto solo con intervento trainante oppure dalla combinazione degli interventi trainanti e trainati?

Il raggiungimento del risparmio energetico ai fini dell’ammissibilità deve essere conseguito in riferimento al bene 4.0 trainante.

D.5 | Il risparmio energetico che ottengo tiene conto anche del fotovoltaico o solo quello dovuto al bene 4.0?

Il raggiungimento del risparmio energetico ai fini dell’ammissibilità deve essere conseguito in riferimento al bene 4.0 trainante

D.6 | Nel caso si facesse un intervento di sostituzione lampade, oltre ad altri interventi di transizione 5.0, tale intervento non rientra nelle agevolazioni, ma può essere usato per aumentare il risparmio energetico?

La sostituzione di lampade non rientra tra le tipologie di beni 4.0 ammessi e pertanto non può essere presa in considerazione per determinare la riduzione dei consumi energetici.

D.7 | Potete dare maggiori informazioni in merito al requisito di "comprovata esperienza"?

Il requisito di comprovata esperienza in capo a ingegneri iscritti nelle sezioni A e B dell’albo professionale, nonché in capo a periti industriali e periti industriali laureati iscritti all’albo professionale nelle sezioni “meccanica ed efficienza energetica” e “impiantistica elettrica ed automazione”, è necessario al fine dell’emissione delle certificazioni tecniche attestanti la riduzione dei consumi energetici. Il decreto attuativo del Mimit non fornisce ulteriori precisazioni, ad ogni modo per “comprovata” si intenda “esperienza certificata o confermata”.

D.8 | Come si calcola la riduzione dei consumi energetici?

La riduzione dei consumi energetici è calcolata mediante il confronto della stima dei consumi energetici annuali conseguibili per il tramite degli investimenti complessivi in beni materiali e immateriali nuovi con i consumi energetici registrati nell’esercizio precedente a quello di avvio del progetto di innovazione, in relazione alla struttura produttiva o al processo interessato dall’investimento (per il dettaglio si veda il Capitolo 2 della Circolare Operativa).

La riduzione dei consumi energetici deve fare riferimento esclusivamente ai beni strumentali materiali ed immateriali di cui agli allegati A e B alla legge n.232 del 2016.

Fonte: Mimit

D.9 | Come si calcolano i consumi energetici dell’esercizio precedente per imprese di nuova costituzione?

Per le imprese di nuova costituzione, i consumi energetici sono calcolati mediante:

1. la determinazione dello scenario controfattuale, individuando, rispetto a ciascun investimento nei beni di cui all’articolo 6 del DM “Transizione 5.0”, almeno tre beni alternativi disponibili sul mercato, riferito agli Stati membri dell’Unione europea e dello Spazio economico europeo, nei cinque anni precedenti alla data di avvio del progetto di innovazione;

2. la determinazione della media dei consumi energetici medi annui dei beni alternativi individuati per ciascun investimento sulla base di quanto previsto alla lettera a);

3. la determinazione del consumo della struttura produttiva o del processo interessato dall’investimento come somma dei consumi di cui alla lettera b). Nel formulare l’ipotesi alla base dello scenario controfattuale è necessario procedere alla stima dei volumi produttivi attesi. Analoga modalità deve essere utilizzata nel caso di investimenti realizzati da imprese esistenti in nuovi siti produttivi.

Fonte: Mimit

D.10 | Il calcolo della riduzione dei consumi energetici relativi al progetto di innovazione può riguardare indistintamente la struttura produttiva o il processo interessato dall’investimento?

È facoltà delle imprese individuare il parametro di riferimento per il calcolo della riduzione dei consumi energetici

- – struttura produttiva o processo interessato dall’investimento

- – salvo qualora il progetto di innovazione abbia ad oggetto investimenti in più di un processo produttivo: in tal caso la riduzione dei consumi è calcolata rispetto ai consumi della struttura produttiva.

Fonte: Mimit

D.11 | In caso di investimenti trainanti in beni di cui all'allegato A annesso alla legge 11 dicembre 2016, n. 232 (Piano Transizione 4.0), caratterizzati da un “miglioramento dell'efficienza energetica verificabile sulla base di quanto previsto da norme di settore ovvero di prassi, effettuati in sostituzione di beni materiali aventi caratteristiche tecnologiche analoghe e interamente ammortizzati da almeno 24 mesi alla data di presentazione della comunicazione di accesso al beneficio”, come opera la procedura semplificata per la verifica della riduzione dei consumi energetici?

La Legge di Bilancio 2025 ha introdotto alla normativa del Piano Transizione 5.0, di cui all’art. 38 del decreto-legge 2 marzo 2024, n. 19 convertito, con modificazioni, dalla legge 29 aprile 2024, n. 56, il comma 9 bis che prevede la procedura semplificata per la verifica della riduzione dei consumi energetici.

In presenza dei predetti investimenti opera la presunzione di efficientamento si ritiene dunque, senza il necessario rilascio di certificazioni, che sia ottenuto un risparmio energetico nella misura della soglia minima per accedere all’incentivo, pari al 3% a livello di struttura produttiva e al 5% a livello di processo produttivo.

È richiesto il rilascio di certificazioni per dimostrare un risparmio energetico superiore.

I consumi del vecchio macchinario oggetto di sostituzione possono essere stimati considerati quelli del nuovo con un incremento del 5%. Specificamente il valore dei consumi energetici del vecchio bene si ottiene, in riferimento al processo produttivo, dividendo per 0,95 il valore riferito al bene nuovo.

Non vengono svolti calcoli complessi o misurazioni dirette per il bene ammortizzato e non sono richiesti vincoli tecnologici specifici tra il vecchio e il nuovo macchinario, il requisito imprescindibile è la capacità di realizzare processi di trasformazione o creazione di valore simili.

Persiste la necessità di redigere le certificazioni ex ante ed ex post e calcolare il risparmio assoluto in termini di tonnellate equivalenti di petrolio.

La formula applicabile è la seguente:

RISP = (IPE ex ante – IPE ex post) * PA ex post

ove le sigle hanno i seguenti significati:

RISP= risparmio energetico espresso in tonnellate equivalenti di petrolio;

IPE= indicatori di prestazione energetica;

PA ex post = produzione annua stimata ex post.

Vengono forniti inoltre tre differenti esempi per l’applicazione della procedura semplificata:

- il primo ha ad oggetto la sostituzione di un singolo bene obsoleto all’interno di un processo produttivo esistente;

- il secondo esempio è relativo a più beni obsoleti parte di un singolo processo produttivo;

- il terzo esempio rappresenta uno scenario con beni obsoleti e non obsoleti parte di due diverse linee produttive all’interno della stessa struttura produttiva, in tal caso per i beni obsoleti viene adoperata la procedura semplificata, mentre per gli altri beni è necessario calcolare il risparmio energetico con dati raccolti.

D.12 | Quali requisiti devono soddisfare il nuovo bene strumentale per essere considerato in “sostituzione di beni materiali aventi caratteristiche tecnologiche analoghe”?

Per “caratteristiche tecnologiche analoghe” si intende la capacità del nuovo bene di realizzare processi di trasformazione o creazione di valore simili a quelli del bene sostituito, anche attraverso tecnologie più avanzate. Posta la presenza di tali caratteristiche tecnologiche analoghe, non esistono vincoli relativi a dimensioni, potenza o altre caratteristiche tecniche tra il bene obsoleto e quello sostitutivo.

Si specifica che non è previsto l’obbligo di rottamazione del bene obsoleto sostituito.

Fonte: Mimit

D.13 | In che modo le imprese possono dimostrare il “miglioramento dell'efficienza energetica verificabile sulla base di quanto previsto da norme di settore ovvero di prassi”?

Il miglioramento dell’efficienza energetica può essere documentato attraverso evidenze prodotte dai costruttori o da altri soggetti competenti, basate su metodologie standardizzate e riconosciute a livello internazionale, quali, a titolo esemplificativo dichiarazioni del costruttore o perizie asseverate attestanti la conformità a norme ISO e a regolamenti UE o certificati di audit di organismi accreditati comprovanti il rispetto degli standard di efficienza energetica più aggiornati di quelli su base internazionale.

Fonte: Mimit

D.14 | In relazione agli investimenti sostitutivi di cui al comma 9-bis, a quale tipo di ammortamento occorre fare riferimento per verificare che un bene sia interamente ammortizzato da almeno 24 mesi?

Ai fini dell’applicazione della procedura semplificata di cui al comma 9-bis, la verifica della condizione per la quale i beni sostituiti devono essere “interamente ammortizzati da almeno 24 mesi alla data di presentazione della comunicazione di accesso al beneficio” deve essere operata sulla base della vita utile del bene rilevante ai fini del procedimento di ammortamento civilistico contabile.

Fonte: Mimit

D.15 | La rivalutazione di un bene influisce sulla verifica della condizione di cui al comma 9-bis, per la quale i beni sostituiti devono essere interamente ammortizzati da almeno 24 mesi?

Eventuali rivalutazioni contabili dei beni non assumono rilevanza ai fini della condizione in esame.

Fonte: Mimit

E| Concetti base

E.1 | Che differenza c'è tra struttura produttiva e processo interessato? Nel caso del panificio di cui sopra a quali percentuali devo far riferimento?

Il decreto attuativo definisce “struttura produttiva” un sito costituito da una o più unità locali o stabilimenti insistenti sulla medesima particella catastale o su particelle contigue, finalizzato alla produzione di beni o all’erogazione di servizi, avente la capacità di realizzare l’intero ciclo produttivo o anche parte di esso, ovvero la capacità di realizzare la completa erogazione dei servizi o anche parte di essi, purché dotato di autonomia tecnica, funzionale e organizzativa e costituente di per sé un centro autonomo di imputazione di costi.

Per “processo produttivo” si intende l’”insieme di attività correlate o interagenti integrate nella catena del valore – che includono procedimenti tecnici, fasi di lavorazione ovvero la produzione o la distribuzione di servizi – che utilizzano delle risorse (input del processo) trasformandole in un determinato prodotto o servizio o in una parte essenziale di essi (output del processo).

Le percentuali di risparmio energetico minimo da raggiungere variano in base alla tipologia del progetto di innovazione.

E.2 | La certificazione contabile in cosa consiste? Il costo dell'impianto fotovoltaico ad esempio è in qualche modo controllata?

Si tratta di una certificazione atta a verificare l’effettivo sostenimento delle spese e la corrispondenza delle stesse alla documentazione contabile in possesso dell’impresa. Il costo dell’impianto fotovoltaico se sostenuto deve essere ricompreso all’interno della certificazione.

E.3 | C'è un rapporto di costo tra intervento trainante e trainato (fvt)?

Non è previsto un rapporto in termini di costi tra bene trainante e bene trainato.

E.4 | Per rientrare nella 5.0 i nuovi macchinari possono prevedere gli stessi consumi energetici dei vecchi ma permettere di aumentare la produttività del processo di almeno il 5%?

Ai fini di accedere al beneficio è necessario vi sia un progetto di innovazione con riduzione dei consumi energetici dei processi non inferiore al 5%.

E.5 | L'impianto fotovoltaico viene considerato come "Progetto Innovativo"?

Sì, rientra nei beni FER previsti.

E.6 | La transizione 5.0 integra obbligatoriamente l'intelligenza artificiale per la gestione dei consumi?

Tra gli interventi trainanti sono compresi investimenti in software, sistemi, piattaforme o applicazioni per l’intelligenza degli impianti che garantiscono il monitoraggio continuo e la visualizzazione dei consumi energetici e dell’energia autoprodotta e autoconsumata o introducono meccanismi di efficienza energetica e i software relativi alla gestione di impresa se acquistati unitamente ai software.

E.7 | Qual è l’obiettivo del Piano Transizione 5.0?

Il Piano ha l’obiettivo di sostenere la transizione del sistema produttivo verso un modello di produzione efficiente sotto il profilo energetico, sostenibile e basato sulle fonti rinnovabili.

Fonte: Mimit

E.8 | Qual è la dotazione finanziaria del Piano Transizione 5.0?

Complessivamente, per il biennio 2024-2025, sono disponibili 6,3 miliardi di euro.

Fonte: Mimit

E.9 | Cosa si intende per data di avvio del progetto?

Per data di avvio del progetto di innovazione si intende la data del primo impegno giuridicamente vincolante ad ordinare i beni oggetto di investimento, ovvero qualsiasi altro tipo di impegno che renda irreversibile l’investimento stesso, a seconda di quale condizione si verifichi prima.

In particolare, il Piano Transizione 5.0 non si applica agli investimenti con ordini e prenotazioni effettuati nel 2023 o in anni precedenti, anche qualora la consegna e la messa in funzione avvenga nel 2024 o nel 2025.

Fonte: Mimit

E.10 | Quando il progetto si intende completato?

Il progetto di innovazione si intende completato alla data di effettuazione dell’ultimo investimento che lo compone:

- nel caso in cui l’ultimo investimento abbia ad oggetto beni materiali e immateriali nuovi strumentali all’esercizio d’impresa di cui agli allegati A e B alla legge 11 dicembre 2016, n. 232, alla data di effettuazione degli investimenti secondo le regole generali previste

dai commi 1 e 2 dell’articolo 109 del TUIR, a prescindere dai principi contabili applicati; - nel caso in cui l’ultimo investimento abbia ad oggetto beni materiali nuovi strumentali all’esercizio d’impresa, finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo, alla data di fine lavori dei medesimi beni;

- nel caso in cui l’ultimo investimento abbia ad oggetto attività di formazione finalizzate all’acquisizione o al consolidamento delle competenze nelle tecnologie rilevanti per la transizione digitale ed energetica dei processi produttivi, alla data di sostenimento

dell’esame finale.

Fonte: Mimit

E.11 | È possibile presentare comunicazioni per più di un progetto d’innovazione?

Sono ammissibili al beneficio uno o più progetti di innovazione con investimenti in una o più strutture produttive appartenenti al medesimo soggetto beneficiario. In relazione allo stessa struttura produttiva, identificata dai dati catastali dichiarati, non possono esistere più richieste in stato “bozza”/”inviata”, è invece possibile inviare un’ulteriore comunicazione se sulla stessa struttura produttiva sono presenti progetti conclusi/ritirati/rigettati.

Si precisa che per progetti conclusi si intendono i progetti per i quali, nell’ambito della comunicazione di completamento del progetto d’innovazione, il GSE ha notificato all’impresa beneficiaria la “Ricevuta di conferma del credito utilizzabile in compensazione”.

Si ricorda che gli investimenti sono agevolabili nel limite massimo complessivo di costi ammissibili pari a 50.000.000 di euro annui per ciascun soggetto beneficiario in riferimento all’anno di completamento dei progetti di innovazione.

Fonte: Mimit

E.12 | Nel settore agricolo in che modo è possibile definire la “struttura produttiva” e il “processo produttivo”?

Per le imprese operanti nel settore agricolo, è possibile definire:

- “processo produttivo”: la singola fase agronomica, quale può essere, ad esempio, una fase di preparazione del terreno, la semina, il trattamento o irrorazione, il diserbo, la concimazione o la raccolta.

Il singolo processo produttivo può essere eseguito da una macchina operatrice semovente specificamente progettata per quell’obiettivo (ad esempio la mietitrebbia per la raccolta del grano o la barra irroratrice semovente per i trattamenti) oppure da un’attrezzatura trainata, semi-portata o portata da una trattrice agricola (ad esempio la seminatrice trainata da una trattrice agricola). - “struttura produttiva”: il terreno agricolo, di appartenenza dell’impresa agricola che realizza il progetto di investimento – nonché gestito o lavorato dalla stessa secondo contratti di affitto o comodato d’uso – in cui sono svolti tutti i processi produttivi connessi a una specifica coltivazione o attività zootecnica.

Fonte: Mimit

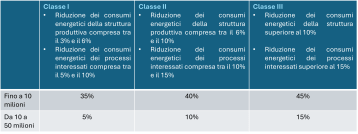

E.13 | A quanto ammonta il credito d’imposta?

L’ammontare del credito d’imposta varia in relazione alla quota d’investimento e alla percentuale di riduzione dei consumi energetici, secondo il seguente schema.

Fonte: Mimit

E.14 | Come si utilizza il credito maturato?

Il credito d’imposta riconosciuto è utilizzabile in una o più quote entro la data del 31/12/2025 nel modello F24 presentato tramite i servizi telematici offerti dall’Agenzia delle Entrate, decorsi 5 giorni dalla regolare trasmissione dei dati all’Agenzia delle Entrate da parte del GSE. 29.

L’eventuale credito non ancora utilizzato alla data del 31/12/2025 è riportato in avanti ed è utilizzabile in 5 quote annuali di pari importo.

Fonte: Mimit

E.15 | Gli impianti di autoproduzione e autoconsumo di energia da fonti rinnovabili possono essere posizionati anche in un sito differente da quello sul quale insiste la struttura produttiva in cui viene conseguito il risparmio energetico attraverso l'investimento in beni strumentali 4.0?

Sì, gli impianti di autoproduzione e autoconsumo di energia da fonti rinnovabili sono agevolabili sia se localizzati sulle medesime particelle catastali su cui insiste la struttura produttiva in cui viene conseguito il risparmio energetico attraverso l’investimento in beni strumentali 4.0, sia se ubicati presso edifici o siti diversi (autoconsumo a distanza).

Nel caso di autoconsumo a distanza, il sito di autoproduzione deve essere nella disponibilità dell’impresa stessa e deve esserci coincidenza tra produttore dell’energia e cliente finale (stesso codice fiscale – C.F.).

Inoltre, l’impianto può essere direttamente interconnesso alla struttura produttiva con un collegamento diretto di lunghezza non superiore a 10 chilometri, al quale non possono essere allacciate utenze diverse da quelle dell’unità di produzione e dell’unità di consumo dell’impresa, oppure l’impresa può utilizzare la rete di distribuzione esistente per impiegare l’energia prodotta dagli impianti a fonti rinnovabili ubicati presso edifici o in siti diversi e consumarla presso la struttura produttiva, a condizione che i siti di autoproduzione e autoconsumo siano localizzati nella medesima zona di mercato. Si specifica che le zone di mercato sono quelle riportate nell’Allegato A.24 al Codice di rete italiano, che descrive la struttura delle zone della rete rilevante, così come approvata dalla Deliberazione ARERA 103/19/R/eel.

Le zone geografiche in cui è stata suddivisa la RTN, in vigore a partire dal 1° gennaio 2021, sono le seguenti: – ZONA NORD – ZONA CENTRO NORD – ZONA CENTRO SUD – ZONA SUD – ZONA CALABRIA – ZONA SICILIA – ZONA SARDEGNA.

Fonte: Mimit

F| Caratteri procedurali

F.1 | Se abbiamo tempo fino al 28 febbraio come facciamo a usare il credito il 31/12/25?

Il termine ultimo per concludere il progetto di innovazione è il 31 dicembre 2025. Entro il 28 febbraio 2026 occorre inviare la comunicazione ex post. Dopo tale adempimento e a seguito della comunicazione del GSE sull’importo utilizzabile l’impresa può iniziare a compensare il credito.

F.2 | È prevista la rendicontazione il 28 febbraio 2026, è possibile usare il credito anticipato senza avere conferma dell'importo?

No, il credito d’imposta 5.0 può essere fruito solo dopo aver ricevuto comunicazione da parte del GSE sull’importo utilizzabile e pertanto se ricevuta dopo il 31 dicembre 2025 la compensazione verrà avviata dal 2026.

F.3 | La certificazione non deve essere necessariamente effettuata da un EGE ma può essere effettuata anche da un ingegnere iscritto all'albo?

Sì, sono abilitati al rilascio delle certificazioni tecniche anche gli ingegneri iscritti nelle sezioni A e B dell’albo professionale, nonché i periti industriali e i

periti industriali laureati iscritti all’albo professionale nelle sezioni “meccanica ed efficienza energetica”, e “impiantistica elettrica ed automazione”, con competenze e comprovata esperienza nell’ambito dell’efficienza energetica dei processi produttivi.

F.4 | Se negli anni successivi agli interventi non si rispettano i parametri delle certificazioni "ex post" cosa succede?

L’impresa decade totalmente o parzialmente dal diritto all’utilizzo del credito d’imposta ovvero l’importo del credito prenotato è ridotto in tutto o in parte se fino al 31 dicembre del quinto anno successivo a quello di completamento del progetto di innovazione, non è mantenuto il livello di riduzione dei consumi energetici conseguito dal progetto di innovazione.

F.5 | Sulla piattaforma GSE è possibile operare anche con delega per conto del cliente?

Si, è previsto l’apposito modulo “Delega per invio delle comunicazioni”.

F.6 | Cosa succede se il GSE non risponde in 5 giorni?

I ritardi da parte del soggetto gestore non sono contemplati dalla Circolare Operativa.

F.7 | I software che propone CERVED vengono anche commissionati a terzi?

Cerved Finanza Agevolata non propone software di alcun tipo.

F.8 | La dichiarazione EX POST (fatta da un EGE) deve contenere delle misure reali post installazione o è sufficiente dimostrare la sola installazione (e pagamento) degli impianti?

La certificazione ex post deve prevedere le informazioni relative al progetto di innovazione necessarie ad attestarne il completamento conformemente a quanto previsto dalla certificazione ex ante in termini tecnici.

F.9 | Sarà necessario dimostrare il valore di risparmio indicato nella certificazione? Se sì, come? Con monitoraggio ante e post?

Le certificazioni ante e post adempiono alla funzione di attestare l’effettiva riduzione dei consumi energetici.

F.10 | Le relazioni ex ante e ex post possono essere diverse? Ex post può essere anche minore dell'ex ante entro le percentuali previste o può essere solo uguale o maggiore?

Le certificazioni devono essere riferite ai medesimi interventi svolti.

F.11 | I costi delle certificazioni ex ante ed ex post sono inseribili nel totale degli ordini da inserire nella prima comunicazione al GSE?

I costi relativi alle certificazioni sono comunicabili una volta che siano stata emesse.

F.12 | Come presentare le richieste

Le richieste per il riconoscimento del credito d’imposta Transizione 5.0 potranno essere

presentate esclusivamente tramite il portale informatico Transizione 5.0 (sezione Misure PNRR), accedendo con SPID all’Area Clienti del GSE.

Si rimanda alla Guida all’utilizzo del portale TR5 per la compilazione delle richieste.

Fonte: Mimit

F.13 | Qual è la procedura per accedere all’agevolazione?

L’impresa beneficiaria deve registrarsi all’Area Clienti GSE e accedere al portale Transizione 5.0 (TR5) collegandosi, esclusivamente tramite SPID. In fase di registrazione, se non si trova una tipologia di Operatore idonea, è possibile indicare “Operatore credito d’imposta – Transizione 5.0”.

La procedura prevede i seguenti step attraverso la piattaforma informatica:

I. Prenotazione del credito d’imposta Transizione 5.0: l’impresa trasmette la comunicazione preventiva rispetto al completamento del progetto di innovazione, contenente le informazioni necessarie ad individuare:

- il soggetto beneficiario;

- il progetto di innovazione;

- gli investimenti agevolabili e il relativo ammontare;

- l’importo del credito d’imposta potenzialmente spettante;

- l’impegno a garantire il rispetto degli obblighi PNRR.

Si precisa che è necessario allegare tra l’altro la Certificazione ex ante (Allegato VIII) firmata digitalmente dal Certificatore, attestante la riduzione dei consumi energetici conseguibili tramite gli investimenti.

II. Esito della prenotazione: il GSE, entro 5 giorni dalla presentazione della comunicazione preventiva, previa verifica del corretto caricamento dei dati, della completezza dei documenti e delle informazioni rese, nonché del rispetto del limite massimo di costi 7 ammissibili, comunica all’impresa l’importo del credito d’imposta prenotato nel limite delle risorse disponibili, anche a copertura parziale dell’importo individuato dalla comunicazione preventiva.

III. Conferma del 20%: entro 30 giorni dalla ricezione della comunicazione dell’importo del credito prenotato trasmessa da GSE, l’impresa è tenuta a presentare una comunicazione contenente gli estremi delle fatture relativa all’effettuazione degli ordini accettati dal venditore, con pagamento di acconto in misura almeno pari al 20% del costo di acquisizione, sia degli investimenti in beni materiali ed immateriali nuovi di cui agli allegati A e B alla legge 11 dicembre 2016 n. 232, sia degli investimenti in beni materiali finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo.

IV. Esito della conferma: il GSE, entro 5 giorni dalla trasmissione della documentazione, previe opportune verifiche, convalida la comunicazione di avanzamento.

V. Completamento del progetto: a seguito del completamento del progetto di innovazione, da realizzarsi entro il 31 dicembre 2025, l’impresa, entro e non oltre il 28 febbraio 2026 trasmette la comunicazione di completamento, contenente le informazioni necessarie ad individuare il progetto di innovazione completato, ivi inclusa la data di effettivo completamento, l’ammontare agevolabile degli investimenti effettuati e l’importo del relativo credito d’imposta, nonché l’attestazione del rispetto degli obblighi PNRR.

Tale comunicazione è corredata tra l’altro:

- dalla Certificazione ex-post (Allegato X) attestante l’effettiva realizzazione degli investimenti in conformità alla certificazione ex-ante;

- dagli attestati comprovanti il possesso della perizia di cui all’articolo 16, DM “Transizione 5.0” e della certificazione contabile di cui all’articolo 17, DM “Transizione 5.0”.

VI. Esito finale: il GSE, entro 10 giorni dall’invio della documentazione, previa verifica della completezza della documentazione e delle dichiarazioni, nonché il rispetto del limite massimo di costi ammissibili, comunica all’impresa beneficiaria il credito d’imposta utilizzabile in compensazione.

Per approfondire le modalità di acceso, compilazione ed invio della documentazione è disponibile la Guida all’utilizzo del Portale Transizione 5.0.

Fonte: Mimit

F.14 | Quali soggetti possono rilasciare le certificazioni ex-ante ed ex-post?

I soggetti abilitati al rilascio delle certificazioni ex- ante ed ex-post sono:

a) gli Esperti in Gestione dell’Energia (EGE), certificati da organismo accreditato secondo la norma UNI CEI 11339;

b) le Energy Service Company (ESCo), certificate da organismo accreditato secondo la norma UNI CEI 11352;

c) gli ingegneri iscritti nelle sezioni A e B dell’albo professionale, nonché i periti industriali e i periti industriali laureati iscritti all’albo professionale nelle sezioni “meccanica ed efficienza energetica” e “impiantistica elettrica ed automazione”, con competenze e comprovata esperienza nell’ambito dell’efficienza energetica dei processi produttivi.

Fonte: Mimit

F.15 | Chi può rilasciare la perizia asseverata che attesti le caratteristiche tecniche dei beni tali da includerli negli elenchi di cui agli allegati A e B annessi alla legge 11 dicembre 2016, n. 232, e l’interconnessione degli stessi al sistema aziendale di gestione della produzione o alla rete di fornitura?

La perizia asseverata può essere rilasciata da un ingegnere o da un perito industriale iscritti nei rispettivi albi professionali. Gli enti di certificazione accreditati possono rilasciare un attestato di conformità.

La perizia asseverata/attestazione di conformità dovrà attestare che il bene possiede caratteristiche tecniche tali da includerlo negli elenchi di cui all’allegato A o all’allegato B annessi alla presente legge ed è interconnesso al sistema aziendale di gestione della produzione o alla rete di fornitura.

Fonte: Mimit

F.16 | Quale documentazione deve essere trasmessa in fase di presentazione della comunicazione preventiva?

La comunicazione preventiva dovrà essere corredata dalla seguente documentazione e dichiarazioni:

- Dichiarazione sostitutiva di atto di notorietà (DSAN) redatta ai sensi del DPR 445/2000, precompilata sulla base delle informazioni inserite e resa disponibile dal Portale Transizione 5.0, firmata digitalmente dal Rappresentante Legale o dal suo Delegato;

- Documento di identità del Rappresentante Legale/Delegato in corso di validità;

- Eventuale delega alla presentazione della comunicazione preventiva;

- Certificazione ex ante firmata digitalmente dal Certificatore, attestante la riduzione dei consumi energetici conseguibili tramite gli investimenti;

- Documentazione attestante l’idoneità del soggetto certificatore responsabile del rilascio della certificazione ex ante (Certificazione EGE/ESCO in corso di validità rilasciato da organismo di certificazione accreditato Accredia);

- Documento di identità del soggetto certificatore in corso di validità;

- Dichiarazione di indipendenza, imparzialità, onorabilità e professionalità del soggetto certificatore responsabile del rilascio della certificazione ex ante;

- Dichiarazione relativa al titolare effettivo ai sensi della Normativa antiriciclaggio.

Fonte: Mimit

F.17 | Quale documentazione deve essere trasmessa in fase di comunicazione di completamento del progetto di investimento?

La comunicazione di completamento dovrà essere corredata dalla seguente documentazione e dichiarazioni:

- Dichiarazione sostitutiva di atto di notorietà (DSAN) redatta ai sensi del DPR 445/2000, precompilata sulla base delle informazioni inserite e resa disponibile dal portale Transizione 5.0, firmata digitalmente dal Rappresentante Legale o dal suo Delegato;

- Documento di identità del Rappresentante Legale/Delegato in corso di validità;

- Eventuale delega alla presentazione della comunicazione preventiva (Allegato I – Delega per l’invio delle comunicazioni);

- Schede tecniche DNSH relative agli investimenti realizzati (Allegato VII – Schede tecniche DNSH (A,B,C,D,E F1,F2);

- Certificazione ex post dell’eƯettiva realizzazione degli investimenti conformemente a quanto previsto dalla certificazione ex ante. La certificazione ex post, firmata digitalmente dal soggetto certificatore incaricato, dovrà essere redatta secondo il “Modello di certificazione ex post” (Allegato X – Certificazione ex post);

- Documento di identità del soggetto certificatore in corso di validità;

- Attestato comprovante il possesso della certificazione contabile di cui all’articolo 17 del decreto ministeriale “Transizione 5.0” e il possesso della perizia asseverata, di cui all’articolo 16 del medesimo decreto (Allegato V – Attestazione di possesso della Perizia tecnica e della Certificazione contabile);

- Documentazione attestante l’idoneità del soggetto certificatore responsabile del rilascio della certificazione ex post (Certificazione EGE/ESCO in corso di validità rilasciato da organismo di certificazione accreditato Accredia);

- Dichiarazione di indipendenza, imparzialità, onorabilità e professionalità del soggetto certificatore responsabile del rilascio della certificazione ex post redatta secondo il modello “Dichiarazione di terzietà del valutatore indipendente” (Allegato III- Dichiarazione di terzietà del valutatore indipendente);

- Dichiarazione di indipendenza, imparzialità, onorabilità e professionalità del soggetto revisore legale dei conti responsabile del rilascio della certificazione contabile redatta secondo il modello “Dichiarazione di terzietà per certificatori contabili” (Allegato IV – Dichiarazione di terzietà per certificatori contabili);

- Attestazione rilasciata dal produttore a dimostrazione che i moduli fotovoltaici, utilizzati per gli investimenti in impianti di autoproduzione di energia da fonte solare, rispettino le caratteristiche di cui all’articolo 12, comma 1, lettere a), b) e c) del decreto-legge 9 dicembre 2023, n. 181;

- Dichiarazione sostitutiva di atto notorio relativa ai dati del titolare effettivo, ai sensi dell’articolo 3, punto 6, della direttiva (UE) 2015/849 del Parlamento europeo e del Consiglio (Normativa antiriciclaggio) redatta secondo il modello “Dichiarazione dati titolare effettivo” (Allegato II – Dichiarazione dati titolare effettivo).

L’Impresa Beneficiaria è, inoltre, tenuta a conservare le fatture, i documenti di trasporto e gli altri documenti relativi all’acquisizione dei beni agevolati contenenti, oltre alle singole voci di costo per ciascun investimento, il codice identificativo alfanumerico univoco rilasciato dalla Piattaforma informatica, contraddistinto dalla struttura TR5-XXXXX, e il riferimento alle disposizioni di cui all’articolo 38 del decreto-legge n. 19 del 2024, qualora successivi alla comunicazione di prenotazione del credito d’imposta di cui al capitolo 5. Il GSE, nell’ambito delle attività di vigilanza e controlli di cui agli art. 19 e 20 del DM “Transizione 5.0”, si riserva di poter acquisire tale documentazione.

Fonte: Mimit

F.18 | Come viene verificato il rispetto del principio del DNSH?

L’impegno al rispetto dei requisiti DNSH è una condizione imprescindibile per l’accesso al contributo nella fase di richiesta di prenotazione (fase ex ante) ed è oggetto di verifica puntuale nella fase successiva alla realizzazione degli investimenti (fase ex post).

Nelle fasi di prenotazione del credito d’imposta (ex ante) e di completamento del progetto di innovazione (ex post), il soggetto beneficiario attraverso una dichiarazione sostitutiva di atto notorio, resa ai sensi del D.P.R. 445/2000, si impegna al rispetto del principio del DNSH, con riferimento agli elementi di controllo presenti nelle rispettive schede tecniche relative a ciascun settore di intervento.

La menzionata dichiarazione sostitutiva di atto notorio è generata dalla Piattaforma informatica “Transizione 5.0” sulla base dei dati caricati dall’impresa Beneficiaria, accompagnata dalle pertinenti check list, relative agli investimenti realizzati, compilate nelle sezioni opportune. L’eventuale documentazione a supporto dovrà essere archiviata e conservata ai fini di successivi controlli e audit.

Fonte: Mimit

F.19 | Entro quando è possibile effettuare l’interconnessione dei beni strumentali ammessi alla misura Transizione 5.0 facenti parte del progetto di innovazione?

L’interconnessione è una caratteristica tecnologica che deve essere soddisfatta dai beni strumentali 4.0 facenti parte del progetto di innovazione. Il decreto attuativo del 24 luglio 2024 sancisce, all’articolo 4, comma 1, che il progetto di innovazione deve essere completato entro il 31 dicembre 2025, secondo i criteri richiamati dal successivo comma 4 dello stesso articolo.

L’interconnessione non condiziona la data di completamento dell’investimento. Pertanto, è necessario che l’interconnessione sia realizzata in tempo utile per poter essere comprovata, come previsto dall’articolo 16 del decreto attuativo, dalla perizia tecnica (o dall’attestato di conformità), o, per i beni di costo unitario di acquisizione non superiore a 300.000 euro, dall’autodichiarazione resa dal legale rappresentante.

Il possesso della richiamata documentazione comprovante l’interconnessione dovrà essere trasmessa, insieme all’ulteriore documentazione richiamata dal paragrafo 7.1 della Circolare Operativa, utilizzando il modello “Attestazione di possesso della Perizia tecnica asseverata e della Certificazione contabile” (allegato V), entro e non oltre il 28 febbraio 2026, tramite l’apposita Piattaforma informatica.

Fonte: Mimit

F.20 | Le ESCO (Energy Service Company) rientrano tra i beneficiari dell’incentivo Transizione 5.0 previsto dall’art. 3 del DECRETO 24 luglio 2024?

Sì, tra i soggetti beneficiari dell’incentivo Transizione 5.0, previsti dall’art. 3 del DECRETO 24 luglio 2024, rientrano anche le ESCO (Energy Service Company).

Le attività svolte dalle ESCO, in genere tramite contratti EPC (Energy Performance Contract), si adattano in modo particolarmente efficace agli obiettivi del piano Transizione 5.0.

Le ESCO, attraverso gli investimenti realizzati, permettono di ottenere un’eƯicienza energetica sui processi dell’azienda cliente, risultando essere i potenziali beneficiari diretti dell’incentivo.

La valutazione della riduzione percentuale dei consumi energetici, che costituisce il parametro per la concessione dell’incentivo, deve essere effettuata sui processi del cliente che utilizza il servizio, poiché è su questi processi che si realizza l’efficientamento energetico.

Quindi:

- beneficiario dell’incentivo: la ESCO, che realizza l’investimento e implementa il miglioramento energetico.

- oggetto della valutazione di efficientamento: i processi dell’azienda cliente, sui quali la ESCO interviene per ridurre i consumi energetici.

Questa struttura consente alle ESCO di beneficiare dell’incentivo mentre contribuiscono all’efficienza energetica delle imprese clienti, in linea con gli obiettivi di sostenibilità e innovazione promossi dal piano Transizione 5.0.

Fonte: Mimit

F.21 | In caso di investimento in un bene strumentale 4.0 sostitutivo di un bene esistente è necessario procedere all’alienazione del bene sostituito?

Nel caso di un investimento in un bene strumentale che sostituisce un bene esistente, non è obbligatorio alienare (cioè, vendere o dismettere) il bene sostituito.

Anche se l’alienazione non è obbligatoria, mantenere un registro aggiornato degli asset aziendali che mostri chiaramente la sostituzione del bene e la sua nuova destinazione può essere utile in sede di eventuale accertamento.

L’alienazione del bene sostituito non è necessaria per accedere all’incentivo, ma una gestione trasparente e accurata della documentazione è consigliabile per garantire conformità alle normative e ridurre il rischio di contestazioni future.

Fonte: Mimit

F.22 | Cosa succede se i costi ammissibili effettivamente sostenuti risultano differenti rispetto ai costi ammissibili preventivati?

In seguito alla comunicazione di avanzamento del progetto di innovazione e alla comunicazione di completamento:

- nel caso in cui i costi ammissibili effettivi siano uguali o superiori a quelli dichiarati in sede di comunicazione preventiva, il credito d’imposta spettante sarà pari a quello prenotato;

- nel caso in cui i costi ammissibili effettivi siano inferiori a quelli dichiarati in sede di comunicazione preventiva, il credito d’imposta spettante sarà ricalcolato, in riduzione, sulla base dei nuovi costi comunicati.

Si ricorda che le variazioni non possono interessare la tipologia dei beni rientranti nel progetto di innovazione di cui agli articoli 6 e 7 del DM “Transizione 5.0” indicati con la comunicazione ex ante.

Fonte: Mimit

F.23 | Un professionista abilitato, iscritto al proprio albo professionale e quindi già dotato obbligatoriamente di polizza professionale per la responsabilità civile, deve sottoscrivere una nuova polizza per poter svolgere le attività di certificazione e produrre le perizie asseverate cui all’art. 15 comma 1 del decreto attuativo 24.07.2024?

Nel caso in cui la polizza professionale per la responsabilità civile già stipulata da un professionista abilitato comprende anche il rischio per le attività di certificazione previste dal Piano Transizione 5.0, non risulta necessaria la sottoscrizione di una nuova polizza.

È responsabilità del professionista, altresì, fare in modo che la polizza assicurativa abbia caratteristiche e massimali adeguati alle attività che lo stesso intende intraprendere.

Fonte: Mimit

VP Solar non si assume nessuna responsabilità sulla correttezza e sulla rispondenza delle risposte ai requisiti per l’ottenimento di detrazioni o vantaggi e si manleva da ogni pretesa per errori e/o omissioni.